Shtrenjtimi i kredive, qytetarët ‘shtrëngojnë rripin’ për pagesën e kësteve të rritura

Qytetarët që kanë kredi në banka po përballen me shtrenjtimin e kësteve mujore, gjë që po godet buxhetet e tyre familjare. Shtrenjtimi i huave që erdhi si pasojë e rritjes së inflacionit pas luftës në Ukrainë, pritet të japë efektet reale gjatë vitit të ardhshëm. Ekspertët vlerësojnë se politika shtërnguese e Bankës së Shqipërisë po krijon efekt zinxhir në tregjet financiare, me kosto të ndjeshme për huamarrësit, por edhe buxhetin e shtetit.

Esmeralda Topi

“Këshilli Mbikëqyrës i Bankës së Shqipërisë rikonfirmoi gjykimin e tij se presionet e larta inflacioniste mbeten rreziku kryesor mbi rritjen e qëndrueshme dhe afatgjatë të vendit. – deklaroi Guvernatori Gent Sejko më 2 nëntor, teksa lajmëroi rritjen e normës bazë të interesit në nivelin 2.75%.

Nga muaji mars e deri në nëntor, banka qendrore është detyruar të ndërhyjë pesë herë duke e rritur normën bazë të interesit. Politika shtrënguese që Banka e Shqipërisë po ndjek, synon ruajtjen e stabilitetit të çmimeve dhe mbajtjen nën kontroll të inflacionit, që ka kërcyer në nivele të larta pas luftës në Ukrainë.

Norma bazë e interesit është interesi me të cilin banka qendrore jep hua dhe pranon depozita me bankat e nivelit të dytë. Ndryshimi i interesit bazë prej saj, pasohet nga ndryshimi i interesit të kredive, depozitave apo të titujve të borxhit publik e privat në monedhën vendase.

Dy anët e medaljes

Rritja e normës bazë të interesit ka dy efekte për qytetarët. Në njërën anë rrit këstet e kredive dhe nga ana tjetër rrit edhe fitimet në llogaritë e kursimeve në lekë. Katër vite më parë, M.D ka marrë një kredi hipotekare në një nga bankat e nivelit të dytë, por këtë muaj banka e lajmëroi për rritje të këstit mujor me 14 mijë lekë.

“Në dhjetor të 2021-shit kam paguar si këst në total 38,866 lekë. Prej tyre 16,363 lekë principal dhe 22,503 lekë interes. Këtë dhjetor kësti në total më shkoi 52,866 lekë. Prej tyre 8,376 lekë principal dhe 44,490 lekë interes.“– tregon ai për Faktoje, duke shtuar se rritjen e këstit të kredisë banka e ka justifikuar me rritjen e normës së Bonove të Thesarit.

“Banka e aplikoi direkt normën e re sapo hyri viti pasues dhe nga 38 mijë që ishte kësti më shkoi 53 mijë lekë. Dhe nëse deri dje shlyeja diku tek 14 mijë lekë principal, tani shlyej 8 mijë lekë. Pra më është dyfishuar pagesa për interesin dhe më është përgjysmuar pagesa për principalin.“- vijon më tej ai.

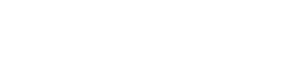

Për të kuptuar se pse dhe si kanë ndryshuar normat e interesit të kredisë në lekë nëpër banka, ne shkuam në tetë banka të nivelit të dytë, për të marrë informacion mbi interesin e kredisë hipotekare në lekë, duke qënë se pjesa dërrmuese e humarrësve të prekur nga shtrenjtimi i kësteve, janë ata që kanë një hua për shtëpi.

Sipas informacioneve që morëm në degët e këtyre bankave, rritja e interesit të kredisë në lekë ishte si pasojë e interesit të lartë të Bonove të Thesarit, nga 0.7% në 5.8%. Për rrjedhojë, sot interesi mesatar i një kredie për shtëpi në bankat e nivelit të dyte rezulton rreth 8%.

Yieldi-i i Bonove të Thesarit 12-mujore është treguesi më i përdorur si normë reference, të cilit i shtohet një marzh fiks interesi. Norma totale e interesit të kredisë rishikohet sipas kontratës por minimalisht bankat e kanë një herë në vit në mënyrë që të reflektojnë ecurinë e yield-eve të Bonove. Dhe në këtë rast rritja e yield-eve të Bonove është përcjellë automatikisht në normat e interesit të kredive në lekë.

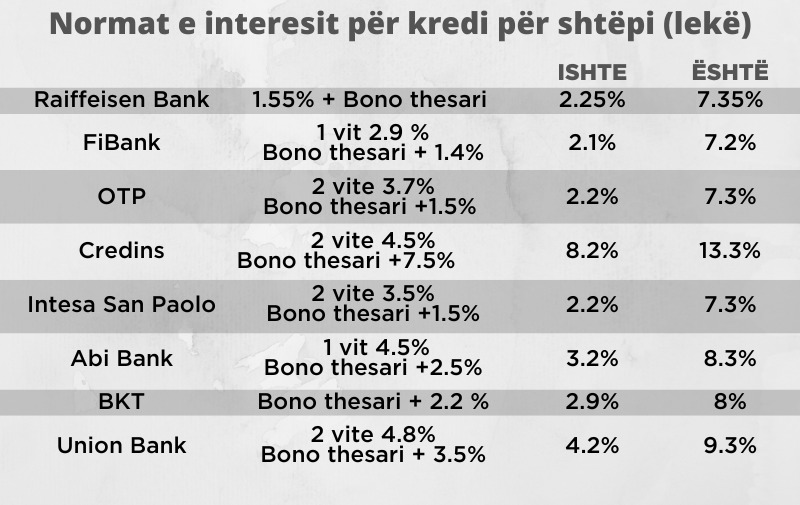

Edhe në një pyetësor në rrjetet tona sociale, 62% e atyre që u përgjigjën pranojnë se kanë rritje të këstit të kredisë.

Pasojat e afërta të rritjes së normës bazë

Ekspertët e ekonomisë pohojnë se politika shtrënguese e bankës qendrore i përgjigjet situatës shqetësuese të rritjes së çmimeve, por gjithashtu pranojnë ndikimin që do të sjellë kjo politikë në ‘kurriz’ të huamarrësve dhe jo vetëm.

“Epoka e interesave afër zeros ka marrë fund. Por njerëzit u mësuan për një periudhë të gjatë kohe me norma afër zeros, po normat deri në 7% kanë qënë normale. Puna është që me normat e ulta dhe ata që s’kanë pasur ndërmend me marrë një kredi e kanë marrë. Dhe këta janë ata që rrezikojnë tani. Do të ndikojë edhe tek kredia e re, pa asnjë dyshim, sepse me një normë të lartë interesi normalisht njerëzit bëhen më të kujdesshëm.“– thotë Profesor Selami Xhepa për Faktoje, duke shtuar se rritja e normës bazë është thikë me dy presa.

“Bankat e Shqipërisë, bankat qendrore në përgjithësi janë gjithmonë midis dy zjarreve. Misionin e parë kryesor të tyre me ligj kanë inflacionin. Por po me lgij kanë për mision edhe garantimin e stabilitetit financiar. Dhe këto dy lloj objektivash shpesh herë janë objektiva konfliktual me njëri tjetrin siç është dhe situata e tanishme. Nëse banka qendrore do të rrisë normën e interesit, rrezikon që probabiliteti i dështimeve nëpër kompani apo nëpër kredimarrës të rritet, çka do të thotë që do të përkeqësohet portofoli i kredive me probleme. Dhe kjo sigurisht që rrezikon sistemin bankar. Nga ana tjetër nëse nuk do të rriste normën bazë të interesit, inflacioni do të bënte kërdinë.“- argumenton ai.

Por ndikimi real i kësaj politike sipas ekspertëve do të ndihet më shumë vitin e ardhshëm.

“Natyrisht ndikimet e tyre duan disa muaj të shfaqen. Fillojnë zinxhir, te ndikimet më direkte te përqindjet e interesit të kredive në banka që shkojnë në një linjë proporcionale edhe me normën bazë të interesit, rriten interesat për depozitat dhe njëkohësisht kjo ka një ndikim edhe në kursin e këmbimit, sepse në një farë mënyrë është rritja e kostos së lekut që këto lloj politikash e ndihmojnë në raport me monedhat e tjera.” – thotë për Faktoje Profesor Adrian Civici.

“Ndikimi i kësaj politike monetare është reflektuar direkt në anën e ofertës për fonde, ku indikatori më i qartë është rritja e normave të kredive, por edhe rritja e normave të titujve të borxhit qeveritar (bono dhe obligacione thesari), çmimi me të cilin publiku i jep hua Qeverisë. Ndikim ka pasur edhe në anën e kërkesës, ku indikatori më i qartë është rritja e normave të depozitave bankare, por kjo ka ndodhur me një ritëm mjaft të avashtë.”– vlerëson Artan Gjergji, Ekspert i Tregjeve Financiare.

Edhe Sekretari i Përgjithshëm i Shoqatës Shqiptare të Bankave, Spiro Brumbulli, thekson se ndikimi real i rritjes së normës bazë tek kreditë do të ndihet gjatë vitit 2023.

“Mendoj që kjo mund të shihet deri nga qershori apo korriku i vitit të ardhshëm, kur mbyllet edhe si cikël i plotë ndikimi. Mos harroni që ndryshimi i fundit ndodhi në nëntor, kështuqë për të parë të gjithë ciklin mund të kemi akoma kohë, sepse mund të kemi edhe ndryshime të tjera në muajt në vazhdim, pasi nuk e dimë se si do të shkojë inflacioni gjatë dimrit. Por nëse qëndrojmë këtu, them se deri nga qershori mund të përfundojë efekti kryesor në të gjithë ndryshimin nga normat ekzistuese të kredive.” – thotë ai për Faktoje, duke shtuar se gjithesi bankat po përgatiten edhe për skenarët më të këqinj.

“Nëse inflacioni rritet, edhe norma bazë po ashtu, atëherë parashikohet që të kemi edhe rritje të kredive të këqija, kredive me probleme. Nëse pagat mbeten këto që janë, inflacioni rritet dhe norma bazë rritet, atëherë secilit do t’t duhet të shpenzojë më shumë për këstin e kredisë sesa për jetesën e përditshme. Por ka një kufi deri sa mund të kursesh në jetesën e përditshme pasi në fund të fundit do të mbijetosh.”-argumenton Brumbulli.

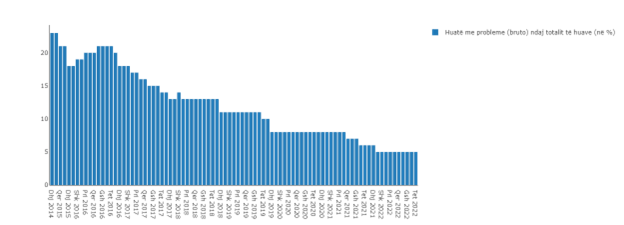

Sipas të dhënave të fundit nga Banka e Shqipërisë, portofoli i kredive me probleme zbriti në nivelin 5%, në fund të muajit tetor.

Por, ekspertët e sektorit bankar presin që raporti i kredive me probleme të shënojë një rritje të lehtë gjatë vitit të ardhshëm.

Cfarë pret Banka e Shqipërisë?

Edhe Banka e Shqipërisë vlerëson se rritja e normës bazë do të përcillet tek normat e kreditimit në lekë, në reflektim të normalizimit të politikës monetare, por shton se ndikimi i rritjes tek kreditë do të varet nga kushtet e negociuara mes palëve.

“Kështu, kreditë me normë interesi të fiksuar për të gjithë jetëgjatësinë e tyre, nuk ndikohen nga ndryshimet në normën e interesit (rritje apo ulje). Nga ana tjetër, kreditë me norma interesi të ndryshueshme e reflektojnë rritjen e normës së interesit në formën e rritjes së këstit të ri-pagesës. Kreditë afatshkurtra për familjet (deri në 12 muaj) janë zakonisht me normë interesi të fiksuar. Megjithatë, në çdo rast, ndryshimi i këstit tek këto lloj kredish zgjat për një kohë të shkurtër dhe është i menaxhueshëm. Kreditë afatshkurtra për bizneset janë kryesisht në formën e linjave të kredive apo overdrafte-ve. Në këto lloje kredish, vetë bizneset kanë mundësi të administrojë ecurinë e tepricës së kredisë, duke mundësuar një përshtatje më të mirë midis nivelit të saj dhe ecurisë së të ardhurave të tyre. Përsa i takon kredive afatgjata, p.sh për blerjen e pasurive të paluajtshme, ato kanë një periudhë paraprake me normë të fiksuar, e cila mbron fillimisht kredimarrësin nga ndryshimet e normës së interesit.”– argumenton Banka e Shqipërisë, në përgjigje të interesit të Faktoje.

Sa do të ndikoje rritja e normave, në uljen e kërkesës për kredi si dhe në aftësinë paguese të kredimarrësve?

“Nëse nivelet e huamarrjes janë të larta në krahasim me të ardhurat e huamarrësit, rritja e normave të interesit do të ndikojë më shumë kërkesën për kredi dhe aftësinë paguesi të tij, sesa në rastin e kundërt. Në përgjithësi, në një mjedis me norma interesi në rritje, si bizneseve dhe familjeve do ti duhen të jenë më selektivë në planet e tyre për konsum dhe investime. Përsa i takon aftësisë paguese, ekziston një rrezik që shtrenjtimi i kredisë të shoqërohet me moskthim. Por, aftësia e paguese e kredimarrësve nuk varet vetëm nga norma e interesit, por edhe nga një sërë faktorësh të tjerë si p.sh në rastin e bizneseve përcaktohet nga xhirot e aktivitetit te tyre, struktura e financimit të këtij aktiviteti, e të tjera. Në premisat kur ne presim rritjen e vazhduar të ekonomisë, çka do të thotë rritje të prodhimit, të shitjeve, të punësimit dhe të pagave, gjendja financiare e kredimarrësve (biznese dhe familje) duhet të vazhdojë të mbetet e mirë. Nga ana tjetër, ushtrimet tona të rezistencës së sektorit bankar sugjerojnë se ky sektor edhe nën skenarë goditjesh makroekonomike ekstreme është rezistent falë rezervave të mira të kapitalit dhe likuiditetit, dhe provigjonimit adekuat të kredive me probleme.” – përfundon vlerësimin e saj, Banka e Shqipërisë.